Vuoden 1929 pörssiromahdus

Wall Streetin vuoden 1929 pörssiromahdus, jota kutsutaan myös suureksi romahdukseksi (engl. Great Crash tai Crash of ’29), oli New Yorkin pörssin kurssien romahdus, joka alkoi 24. lokakuuta 1929 (”musta torstai”) ja jatkui voimakkaana aina 29. lokakuuta asti (”musta tiistai”). Pörssiromahdus oli näkyvin merkki maailmanlaajuisen laman alkamisesta. Kurssien toipuminen romahdusta edeltäneelle tasolle kesti 25 vuotta.

Tausta

[muokkaa | muokkaa wikitekstiä]

Ensimmäisen maailmansodan jälkeinen aika

[muokkaa | muokkaa wikitekstiä]Yhdysvallat oli liittynyt ensimmäiseen maailmansotaan vuonna 1917. Yhdysvaltalaisjoukkoja lähetettiin Eurooppaan ja sotatoimien vuoksi valtio otti tiukemman kontrollin taloudesta. Sodan päätyttyä marraskuussa 1918 siihen osallistuneet valtiot olivat kärsineet huomattavia tappioita ja taloudellisia vahinkoja. Yhdysvallat oli rahoittanut merkittävästi sotaa käyviä valtioita. Yhdistyneen kuningaskunnan asema maailman finanssikeskuksena heikkeni. Taisteluja ei oltu käyty Yhdysvaltain omalla maaperällä, joten sen teollisuus oli pysynyt käynnissä sodan ajan. Maan vienti pysyi korkeana sodan jälkeisiin vuosiin saakka.[1]

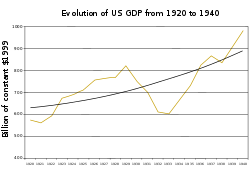

Nopea kysynnän ja viennin kasvu sodan jälkeen johti voimakkaaseen inflaatioon ja vuonna 1920 Yhdysvaltojen talous ajautui vuoden pituiseen lamaan. Vuosien 1920–1921 laman aikana maan bruttokansantulo väheni kuusi prosenttia ja työttömyys kasvoi neljään miljoonaan,[2] noin 11 prosenttiin Yhdysvaltojen siviilityövoimasta. Luku oli korkein koko vuosikymmenen aikana.[3]

Nopean kasvun aika

[muokkaa | muokkaa wikitekstiä]Vuosien 1920–1921 laman jälkeen Yhdysvaltain talous kasvoi nopeasti. Voimakkaan talouskasvun aikaa kutsuttiin kuohuvaksi 20-luvuksi (engl. roaring twenties). Vuosien 1922–1928 välisenä aikana Yhdysvaltain bruttokansantulo kasvoi 40 prosenttia, teollisuustuotanto 70 prosenttia ja työn tuottavuus 75 prosenttia teknologian kehittymisen myötä. Työttömyys pysyi maltillisena ja asukaskohtainen tulo kasvoi 30 prosenttia. Sähkön käyttö teollisuudessa ja kotitalouksissa tuli yleiseksi.[4] Amerikkalainen kulutuskulttuuri sai alkunsa ja syntyi nykyaikainen markkinointi, joka keskittyi tuotteen ominaisuuksien sijasta kulutuksen ilmapiiriin. Kulutusluotto oli halpaa.[5]

Osakesijoittamisesta tuli helpompaa. Vuonna 1929 25 % yhdysvaltalaisista omisti osakkeita, kun ennen ensimmäistä maailmansotaa osuus oli ollut vain kolme prosenttia. Osakkeiden hinnat olivat nousseet 150 prosenttia vuosien 1921 ja 1928 välisenä aikana. Yhdysvaltain keskuspankki Federal Reserve piti korkotason matalalla turvatakseen kultakannan perustana olleet varantonsa. Korkotasoa nostettiin vasta 1927. Korkoja laskettiin kuitenkin pian Englannin punnan tukemiseksi, mikä ruokki syntyvää osakekuplaa.[6]

"Meidän aikanamme ei ole enää romahduksia", taloustieteilijä John Maynard Keynes sanoi vuonna 1927.[7] Harkitsematon riskinotto oli yleistä. Osa sijoittajista perusti päätöksensä lyhyen aikavälin ennusteisiin ja vahvistamattomiin huhuihin. Sijoitukset rahoitettiin lainalla, joissa osake itse oli vakuutena. Laina pyrittiin maksamaan osakkeiden myynnistä saaduilla voitoilla.[8] Huonosti menestyneiden maatalousalueiden pankkien lisäksi vakuutettuja pankkeja kaatui moraalikadon aiheuttaman riskinoton vuoksi.[9]

Sodan aikana ja 1920-luvun alussa maahanmuutto Yhdysvaltoihin oli voimakasta, mikä lisäsi asuntojen kysyntää. Asuntolainojen saaminen oli helppoa ja riskinotto lainoilla oli yleistä. Asuntolainojen korkoja maksettiin palkalla, mutta samalla haettiin uutta lainaa vanhojen velkojen maksamiseksi. Vuosina 1921 ja 1924 säädettiin lakeja maahanmuuton vähentämiseksi, mikä johti asuntojen kysynnän taittumiseen 1925. Asuntojen arvo laski. Asuntoa ei voinut enää käyttää samansuuruisena vakuutena uuteen asuntolainaan. Asunnonomistajat velkaantuivat ja ulosmittausten määrä kaksinkertaistui jo ennen pörssiromahdusta vuosien 1926 ja 1929 välillä.[10]

Tapahtumat

[muokkaa | muokkaa wikitekstiä]

Romahduksen enteet

[muokkaa | muokkaa wikitekstiä]Osakemarkkinoilla meni hyvin alkuvuonna 1929, mutta 25. maaliskuuta koettiin pieni notkahdus[11].

Aiempaa useampi yhtiö päätti maksaa suurempia osinkoja. Tuotannon määrä oli kasvanut vuoden ensimmäisen puolikkaan ajan, ja ennen romahdusta keskuspankin tuotantoindeksissä oli tapahtunut pieni pudotus ainoastaan heinäkuussa, mutta se kuroutui umpeen syksyllä.[12] Monet asiantuntijat pitivät osakkeiden nousua varmuutena. Harvardin taloudellisen seuran lehdessä väitettiin, ettei vuosien 1920–1921 laman kaltainen tilanne ole mahdollinen, ja taloustieteilijä Irving Fisher uskoi vielä kaksi viikoa ennen romahdusta, että osakkeiden arvot jatkavat kasvua.[13]

20. syyskuuta 1929 uutisoitiin brittiläistä suursijoittaja Clarence Hatrya vastaan nostetuista petossyytteistä. Tämän seurauksena osakkeiden arvot laskivat Lontoon pörssissä, minkä vuoksi brittiläiset sijoittajat vetivät pois sijoituksiaan Yhdysvalloista. Englannin pankki nosti korkojaan estääkseen kultavarantojen karkaamisen maasta. Britannian tapahtumat huolestuttivat sijoittajia Yhdysvalloissa, ja 24. ja 27. syyskuuta useat yhdysvaltalaissijoittajat alkoivat myydä osakkeitaan New Yorkin pörssissä, mikä laski niiden arvoa. Kehitys jatkui vaihdellen muutaman päivän ajan.[14][15]

11. lokakuuta 1929 Massachusettsin osavaltion julkisista palveluista vastaava viranomainen kielsi Edison Electric Illuminating Company -yhtiön Bostonin haaraa aloittamasta osakkeiden splittausta. Viranomainen perusteli päätöstään sillä, ettei se halunnut levittää väärää luuloa osinkojen nousemisesta. Yhtiön osakkeiden arvo laski, samoin kuin muiden julkisen infrastruktuurin alan yhtiöiden. Rahoitusalan sääntelijät varoittivat spekulaatioiden vaaroista ja ilmoittivat kyseisen alan osakkeiden hintojen olleen liian suuret niiden todelliseen arvoon nähden. Tämä johti yhtiöiden arvon laskun voimistumiseen, mikä heijastui myös muihin toimialoihin ja sijoittajien näkemyksiin.[16][17]

Keskiviikko 23. lokakuuta

[muokkaa | muokkaa wikitekstiä]Keskiviikkona 23. lokakuuta kauppa sujui rauhallisesti aamupäivän ajan, mutta iltapäivällä pudotus autovalmistajien osakkeiden hinnoissa johti muidenkin osakkeiden putoamiseen. Pörssin viimeisenä aukiolotuntina kauppojen määrä kasvoi voimakkaasti. Pörssin sulkeutuessa nauhakirjoitin oli 104 minuuttia myöhässä. Päivän aikana kaupattiin noin 6,4 miljoonaa osaketta. Dow Jones Industrial Average -indeksi putosi keskiviikkona 20,66 pistettä, enemmän kuin koskaan ennen. Hermostus levisi illan aikana. Taloustieteilijä Irving Fisher luennoi pankkiireilla Washingtonissa, miksi kupla oli päässyt muodostumaan. Vaikutusvaltaiset pankkiirit olivat päättäneet olla puuttumatta pörssikursseihin toivoen voivansa vaikuttaa niihin myymisen rauhoituttua. Yön aikana useita ostotarjouksia peruttiin.[18]

Musta torstai

[muokkaa | muokkaa wikitekstiä]

Pörssi oli varautunut ryntäykseen torstaina 24. lokakuuta. Poliisi oli saapunut Wall Streetille pitämään yllä järjestystä jo ennen pörssin avautumista, ja kaikki pörssin virkailijat oli kutsuttu töihin. Tästä huolimatta pörssissä valtasi kaaos sen avauduttua kello 10. Ensimmäisen aukiolotunnin aikana kaupattiin noin 1,6 miljoonaa osaketta. Nauhakirjoitin oli ennen keskipäivää noin viisikymmentä minuuttia myöhässä eivätkä meklarit kyenneet saamaan tarvittavia tietoja työnsä tekemiseen. Keskipäivän jälkeen paniikki levisi pörssistä kadulle, ja pörssin vierailijasali jouduttiin sulkemaan.[19]

Varhain iltapäivällä viisi tunnettua pankkiiria kokoontui JPMorganin taloon neuvottelemaan kriisin ratkaisusta samalla tavalla kuin oltiin tehty vuoden 1907 paniikin kanssa. Kokouksen jälkeen yksi heistä, Thomas W. Lamont, piti tiedotustilaisuuden, jossa hän puhui pudotuksesta vähätellen ja ilmoitti pankkiirien tukevan osakekursseja. Kokouksen päätöksen mukaisesti pörssin varapuheenjohtaja Richard Whitney teki kello 13.30 useita suuria tarjouksia osakkeista. Hän osti 25 000 United States Steel -yhtiön osaketta hintaan 205 Yhdysvaltain dollaria ja osti myös muita osakkeita, mikä riitti rauhoittamaan pörssikaupan. Pörssi sulkeutui kaupalta kello 15.00, mutta kaikista kaupoista ruuhkautunut nauhakirjoitin pysähtyi vasta kello 19.08.[15][19]

”Mustan torstain” aikana kaupattiin noin 12,895 miljoonaa osaketta. Tämä oli 4,6 miljoonaa osaketta enemmäin kuin edellinen päivittäinen ennätys. Tavallisen päivän kaupattu määrä oli yhdestä kahteen miljoonaa osaketta. Dow Jones Industrial Average -indeksi oli ollut pörssi avautuessa 305,85 pistettä ja kävi matalimmillaan 272,32 pisteessä, mutta pankkiirien väliintulon vuoksi se nousi 299,47 pisteeseen pudoten vain 6,38 pistettä eli 1,78 prosenttia.[15][19]

Loppuviikko 25.–27. lokakuuta

[muokkaa | muokkaa wikitekstiä]Perjantai 25. lokakuuta ja seuranneena viikonloppuna pörssikauppa sujui rauhallisesti. Poliisi oli perjantaina jalkautunut Wall Streetille, mutta torstain kaltaista paniikkia ei syntynyt. Perjantaina kaupattiin 5,9 miljoonaa osaketta, mutta pörssi vain vahvistui ja Dow Jones Industrial Average -indeksi nousi 1,75 pistettä. Lauantaina kaupattiin pari miljoonaa osaketta ja Dow Jones Industrial Average -indeksi laski varovaiset 2,25 pistettä. Asiantuntijat ja eräät lehdet, kuten New York Daily, arvioivat pahimman olevan ohi. Vaikka pörssi oli torstaina laskenut alku- ja lopputilanteita verratessa vain vähän, useat tuhannet piensijoittajat olivat menettäneet omaisuutensa romahduksessa. Ylimpiä viranomaisia syytettiin toimimattomuudesta, mukaan lukien Yhdysvaltain presidentti Herbert Hooveria ja keskuspankkia. Kritiikkiä keräsivät myös suurpankkiirit ja -sijoittajat, joiden kärsimät tappiot nähtiin pieninä. Toisaalta johtavien pankkiirien pörssikurssit vakauttanut toiminta keräsi kiitosta.[20]

Musta maanantai

[muokkaa | muokkaa wikitekstiä]Maanantaiaamuna 28. lokakuuta myymiset jatkuivat. Kello yhdentoista aikaan kävi selväksi, että päivästä tulisi samanlainen kuin millainen torstai oli ollut ennen pankkiirien väliintuloa. Varhain iltapäivällä uutisoitiin, että suurpankkiiri Charles Mitchell oli saapunut Morganin taloon, kuten hän oli tehnyt torstaina. Tämä nähtiin merkkinä siitä, että samanlainen väliintulo tapahtuisi myös tänä päivänä. Pörssikurssit rauhoittuivat hetkeksi, ja ainakin United States Steelin kurssi jopa nousi lyhytaikaisesti. Pankkiirien väliintuloa ei kuitenkaan tapahtunut, ja pudotus jatkui entisenlaisena. Kiersi huhu, että pankkiirit olisivat harkinneet osakkeidensa myymistä.[15] Myös keskuspankki päätti olla tekemättä mitään kurssien vakauttamiseksi. Suuria myyjiä olivat ainakin ulkomaiset sijoittajat sekä New Yorkin ulkopuoliset pankit. Illalla suurpankkiireja edustaneet Lamont ja George Whitney kertoivat lehdistötilaisuudessa, että pankkiirien tavoitteena oli ollut rauhoittaa pörssiä, ei pitää hintoja korkeana, ja ettei heillä ollut samanlaista tarvetta rauhoittavalle väliintulolle kuin torstaina oli ollut, koska kurssien putoaminen oli odotettua.[21]

Maanantain aikana myytiin noin 9 213 000 osaketta. Dow Jones Industrial Average -indeksi oli pudonnut pörssin sulkeutuessa 38,33 pistettä 260,64 pisteeseen. Torstaita enemmän pudotus oli kohdistunut myös turvallisina pidettyihin, niin sanottuihin blue chip -osakkeisiin, kuten General Electriciin, Eastman Kodakiin ja AT&T:hen.[15][21]

Musta tiistai

[muokkaa | muokkaa wikitekstiä]Tiistai 29. lokakuuta oli paljolti maanantain kaltainen. Osakkeenomistajat pyrkivät epätoivoisesti pääsemään eroon osakkeistaan välittämättä saamastaan hinnasta. Blue chip -osakkeet putosivat enemmän kuin mitä ne olivat pudonneet maanantaina. Keskuspankin lautakunta kokoontui, mutta päätti kuuden tunnin kokouksen jälkeen, ettei keskuspankki muuta toimintaansa. Kaupungin ulkopuoliset pankit ja muut rahoituslaitokset vetivät myös rahojaan pois sijoittajilta. Sitä vastoin keskuspankin New Yorkin alueellisen haaratoimiston johtaja päätti, että he ostavat valtion velkakirjoja 132 miljoonalla dollarilla, jotta markkinoilla olisi liikkeessä tarpeeksi rahaa. Tämä oli vastoin keskuspankin lautakunnan päätöksiä ja käytänteitä, mutta lautakunta päätti olla puuttumatta haaratoimistonsa toimintaan. Newyorkilaispankit yhtyivät rahan pumppaamiseen markkinoille. Pörssin viimeisen aukiolotunnin aikana tapahtui yllättävä muutos, kun sijoittajat alkoivat ostaa osakkeita kiihtyvään tahtiin.[22]

Yhteensä noin 16 410 000 osaketta kaupattiin tiistain aikana. Kaupattujen osakkeiden määrä oli siihenastinen ennätys, joka rikottiin vasta vuonna 1968. Dow Jones Industrial Average -indeksi oli pörssin sulkeutuessa pudonnut 30,57 pistettä, joskin indeksi olisi jäänyt matalammaksi ilman viimeisen tunnin nousua. Edelliseen torstaihin verrattuna Dow Jones -indeksi oli menettänyt 96,44 pistettä eli noin 30 prosenttia.[15][22]

Romahduksen vaikutukset

[muokkaa | muokkaa wikitekstiä]

- Pääartikkeli: 1930-luvun lama

Keskiviikkona 30. lokakuuta Dow Jones -indeksi nousi runsaasti, mutta jatkoi taas laskuaan vaihdellen seuraavien viikkojen ajan. Yksittäisten päivien pudotus ei ollut kuitenkaan yhtä suuri kuin 24.–29. lokakuuta. Matalimman tasonsa indeksi saavutti 8. heinäkuuta 1932.[15]

Vuoden 1929 pörssiromahdusta seurasi taantuma, joka syveni lamaksi. Tätä Yhdysvaltojen lisäksi muuta teollistunutta maailmaa[23] koetellutta lamaa kutsutaan 1930-luvun lamaksi ja Suureksi lamaksi. Sen aikana Yhdysvaltojen teollisuustuotanto väheni 47 ja bruttokansantuote 33 prosenttia. Weimarin Saksassa työttömyys nousi talvikaudella 1929–1930 1,4 miljoonasta työttömästä yli kahteen miljoonaan työttömään. Saksassa Yhdysvaltojen pörssiromahdus vaikutti nopeasti, sillä yhdysvaltalaiset pankit vetivät luottonsa pois ja saksalainen teollisuus romahti.[24] Työttömyys nousi pahimmillaan Yhdysvalloissa yli 20 prosentin. Saksassa suurtyöttömyys vaikutti Adolf Hitlerin valtaannousuun vuonna 1933[24].

Yhdysvaltojen talous elpyi entiselle tasolleen vasta toisen maailmansodan jälkeen. Toipuminen lamasta alkoi Yhdysvalloissa kesällä 1932, ja kesäkuuhun 1933 mennessä teollisuustuotanto nousi 50 prosenttia huomattavan deflaation aikana.[25] Kurssien toipuminen romahdusta edeltäneelle tasolle kesti nimellisesti 25 vuotta, maksetut osingot ja reaalisesti eli inflaatio huomioiden 5–10 vuotta[26].

Lähteet

[muokkaa | muokkaa wikitekstiä]- Bierman, Harold Jr.: The 1929 Stock Market Crash. Teoksessa Parker, Randall E. & Whaples, Robert M. (toim.): Routledge Handbook of Major Events in Economic History. New York: Routledge, 2013. ISBN 9780203067871. (englanniksi)

- James, Harold: 1929: The New York Stock Market Crash. Representations, 2010, 110. vsk, nro 1, s. 129–144. ISSN 0734-6018. (englanniksi)

- Klein, Maury: Rainbow's End : The Crash Of 1929. Oxford: Oxford University Press, 2003. (englanniksi)

- Olney, Martha L.: The 1920s. Teoksessa Parker, Randall E. & Whaples, Robert M. (toim.): Routledge Handbook of Major Events in Economic History. New York: Routledge, 2013. ISBN 9780203067871. (englanniksi)

- Sornette, Didier: Why Stock Markets Crash : Critical Events in Complex Financial Systems. Princeton: Princeton University Press, 2017. ISBN 9781400885091. (englanniksi)

Viitteet

[muokkaa | muokkaa wikitekstiä]- ↑ Klein 2003, s. 20–24

- ↑ Klein 2003, s. 25–27

- ↑ Olney 2013, s. 107

- ↑ Klein 2003, s. 28

- ↑ Olney 2013, s. 110

- ↑ Olney 2013, s. 114–115

- ↑ Tommi Melender: Pörssin iloinen 20-luku: Sata vuotta sitten kertyi tärkeitä oppeja tähän päivään (22/2021, sivu 89) Talouselämä. 7.6.2021.

- ↑ Klein 2003, s. 61–62

- ↑ Olney 2013, s. 113–114

- ↑ Olney 2013, s. 111–112

- ↑ PBS: The Crash of 1929: Timeline: A selected Wall Street chronology pbs.org. Arkistoitu 23.9.2008. Viitattu 9.10.2020. (englanniksi)

- ↑ Bierman 2013, s. 121–122

- ↑ Sornette 2017, s. 13–14

- ↑ Klein 2003, s. 198–200

- ↑ a b c d e f g James 2010, s. 133–135

- ↑ Bierman 2013, s. 123–124

- ↑ Klein 2003, s. 202

- ↑ Klein 2003, s. 207–208

- ↑ a b c Klein 2003, s. 209–214

- ↑ Klein 2003, s. 216–220

- ↑ a b Klein 2003, s. 221–225

- ↑ a b Klein 2003, s. 226–229

- ↑ Stock Market Crash of 1929 history.com. Viitattu 9.10.2020. (englanniksi)

- ↑ a b Hitler into power, 1929-1934 bbc.co.uk. Viitattu 9.10.2020. (englanniksi)

- ↑ Harold L. Cole and Lee E. Ohanian: Stimulus and the Depression: The Untold Story WSJ. 26.09.2011.

- ↑ New Study: Stocks Only Took 5 Years To Recover After 1929 businessinsider.com. Viitattu 9.10.2020. (englanniksi)

Kirjallisuutta

[muokkaa | muokkaa wikitekstiä]- Galbraith, John Kenneth. The Great Crash 1929. alkup. 1955. 2009. ISBN 9780547248165

- Gordon, Thomas & Witts, Max Morgan: Wall Streetin romahdus.

- Valitut Palat, koonnut Reader's Digest: Joulukuun numero, 12/1979. ISBN 884502-9-12. s. 148–194.

Aiheesta muualla

[muokkaa | muokkaa wikitekstiä]- NYSE Timeline for Black Thursday

- Kuinka rahaa tehdään Wall Streetilla. Amerikkalainen esitys maailman suurimmasta arvopaperipörssistä, Helsingin Sanomat, 15.04.1928, nro 103, s. 29, Kansalliskirjaston digitaaliset aineistot